随着全球高净值人群申请新加坡家族办公室数量激增,以及新加坡家族办公室生态系统的发展和成熟,新加坡金融管理局(MAS)为了提升家族办公室的整体专业水平,针对13O和13U税收优惠计划的申请标准做出调整。

从2022年4月18日(含)起,向MAS提交的所有由家族办公室(无论是受豁免为家庭管理资产的资产管理公司或是被同一个家族成员所控制的家族办公室)直接管理或建议的基金申请,都必须满足以下条件以符合S13O/S13U税收优惠计划的资格。

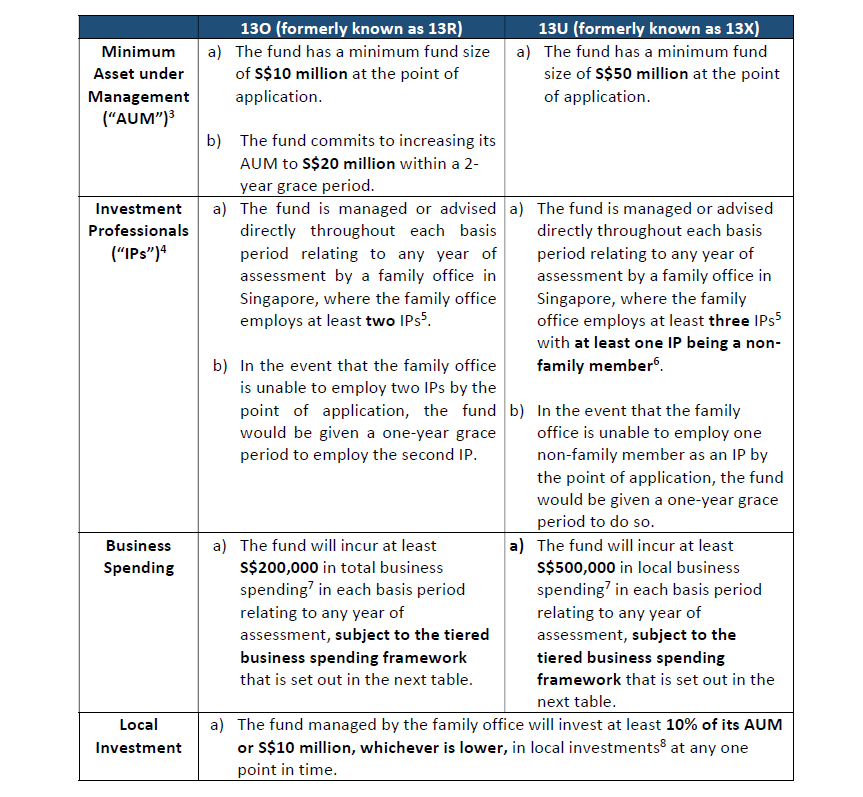

13O(原13R)政策调整

申请门槛

家族办公室管理的最小资产规模在申请时需达到1000万新币,并且在两年内增加家族办公室资产管理规模到2000万新币;

投资管理人员最低标准增加

新加坡家族办公室至少需要聘用两名投资管理人员(可以是家族成员,也可以是非家族成员)。如果在申请时只有一位投资管理人员,另外一位投资管理人员的雇佣可以给予一年的宽限期去完成;

家族办公室最低花费门槛提高

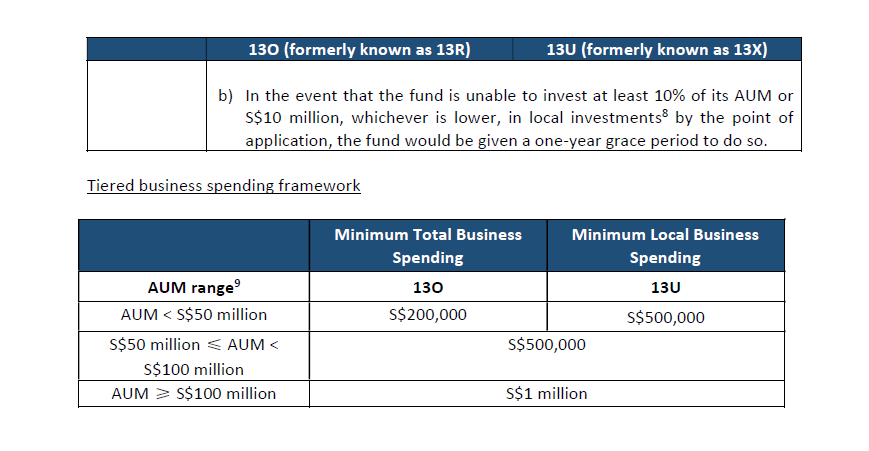

家族办公室管理的基金公司,每年本地支出的费用需要达到以下的要求:

1)资产规模小于5千万新币,每年本地支出需达到20万新币;

2)资产规模大于5千万新币,小于一亿新币,每年本地支出需达到50万新币;

3)资产规模大于1亿新币,每年本地支出需达到100万新币;

基金公司投资范围限制

新政要求,由家族办公室管理的基金需要始终保证至少资产总额的10%或者1000万新币(两者取其低)用于新加坡本地投资,如投资:

1)新加坡证券交易所(SGX)的证券;

2)新加坡特定的债券;

3)由新加坡本地的合资格基金公司发行的基金;

4)未上市新加坡本地公司的私募股权。

13U(原13X)政策调整

申请门槛

申请门槛5000万新币保持不变

投资管理人员需包括家族外成员

新政要求13U架构下的家族办公室三位投资管理人员中,至少有一位投资管理人员必须是非家族成员。 如果在申请时不能够雇佣到非家族成员的投资管理人员,可以给予一年的宽限期去完成。

家族办公室最低花费门槛提高

新政要求13O架构下家族办公室管理的基金公司,每年本地支出的费用需要达到:

1)资产规模大于5千万新币,小于一亿新币,每年本地支出需达到50万新币;

2)资产规模大于1亿新币,每年本地支出需达到100万新币;

基金公司投资范围限制

新政要求,由家族办公室管理的基金需要始终保证至少资产总额的10%或者1000万新币(两者取其低)用于新加坡本地投资,如投资:

1)新加坡证券交易所(SGX)的证券;

2)新加坡特定的债券;

3)由新加坡本地的合格基金公司/管理人发行的基金;

4)新加坡本地实体企业或者初创公司的股权

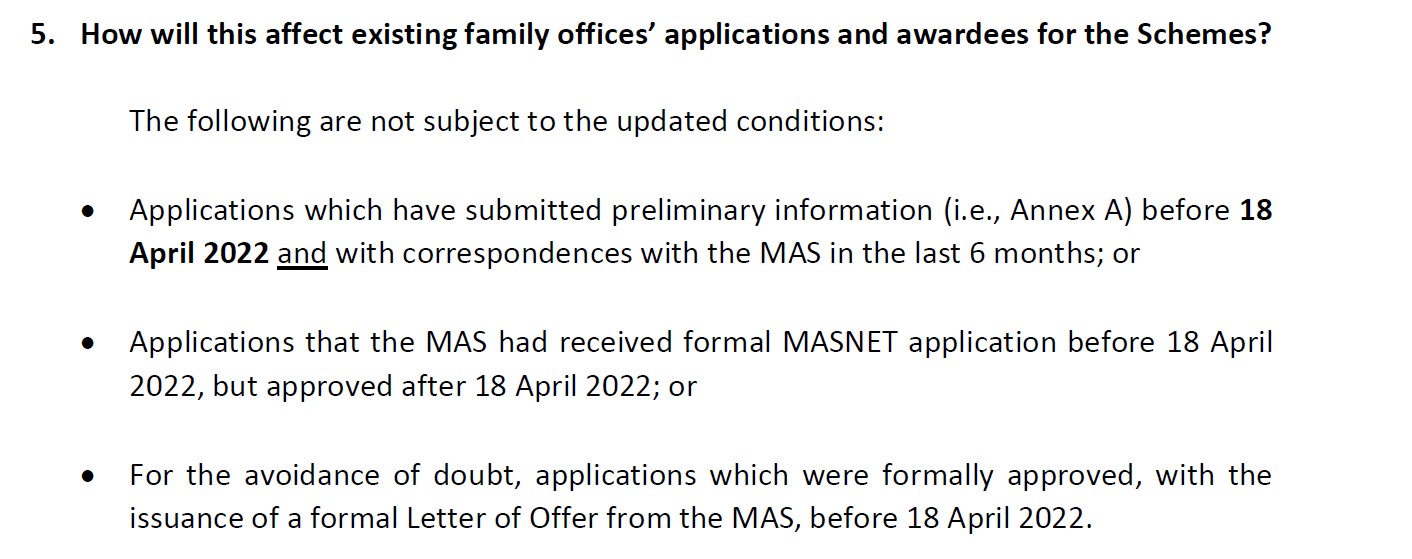

这两天也陆续收到已办理完成的老客户问询新政策是否会对他们的家族办公室有影响,以下是新加坡金融管理局的官方回答:

符合以下条件之一的不受新政策调整的影响:

1)在2022年4月18日之前提交免税令预审批申请,并且得到金管局的邮件回复(两个条件均需要满足),或者:

2)在2022年4月18日之前通过MASNET提交免税令正式申请,于2022年4月18日之后通过免税令正式申请,或者:

3)在2022年4月18日之前获得免税令的正式批准。