6月1日,香港税务局发出2021/22年度个別人士报税表,约247万份,包括电子报税表56万份,纸张报税表191万份。税表发出后纳税人需要在一个内递交税表到税局,即7月2日或之前需要将税表递交到税务局;经营独资业务人士的交表限期则为三个月,即9月1日或之前需要将税表递交到税务局。

网上报税可自动获延期一个月:

一般人士可自动延至8月2日;

经营独资业务人士可自动延至10月3日。

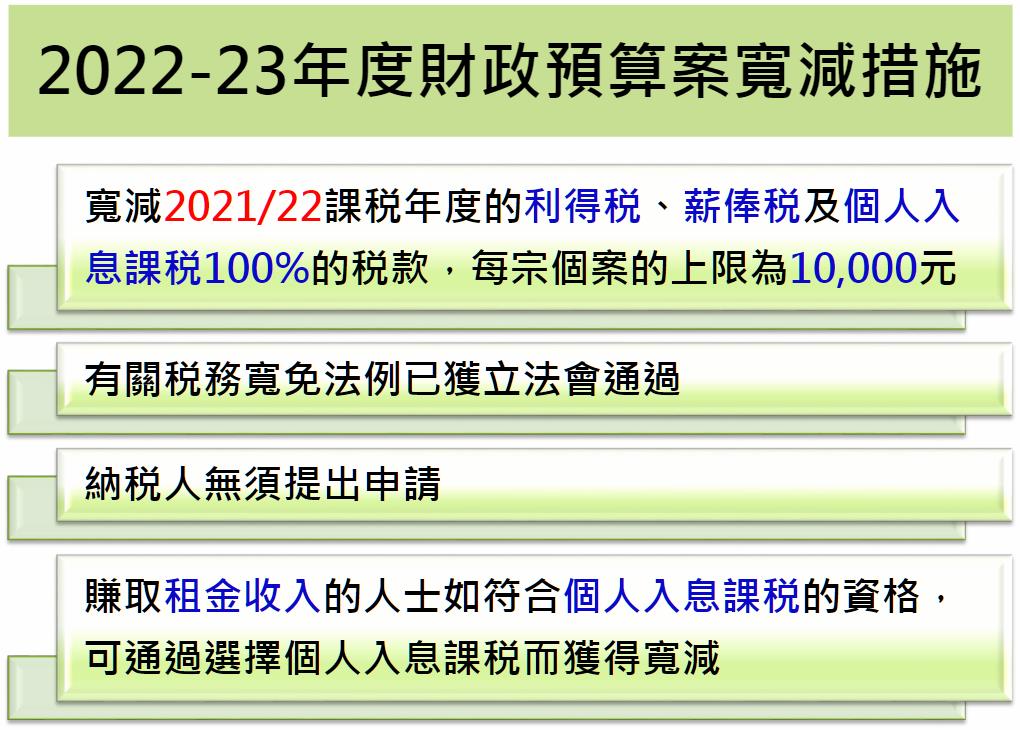

税务局局长谭大鹏在记者招待会上介绍,《2022年收入(税务宽免)条例草案》已于4月6日获立法会通过,落实政府在2022/23年度《财政预算案》提出的税务宽免,即宽减2021/22课税年度百分之百的利得税、薪俸税和个人入息课税,每宗个案以10,000元为上限。纳税人只需如常填报2021/22课税年度报税表,有关宽减会在评税中反映。

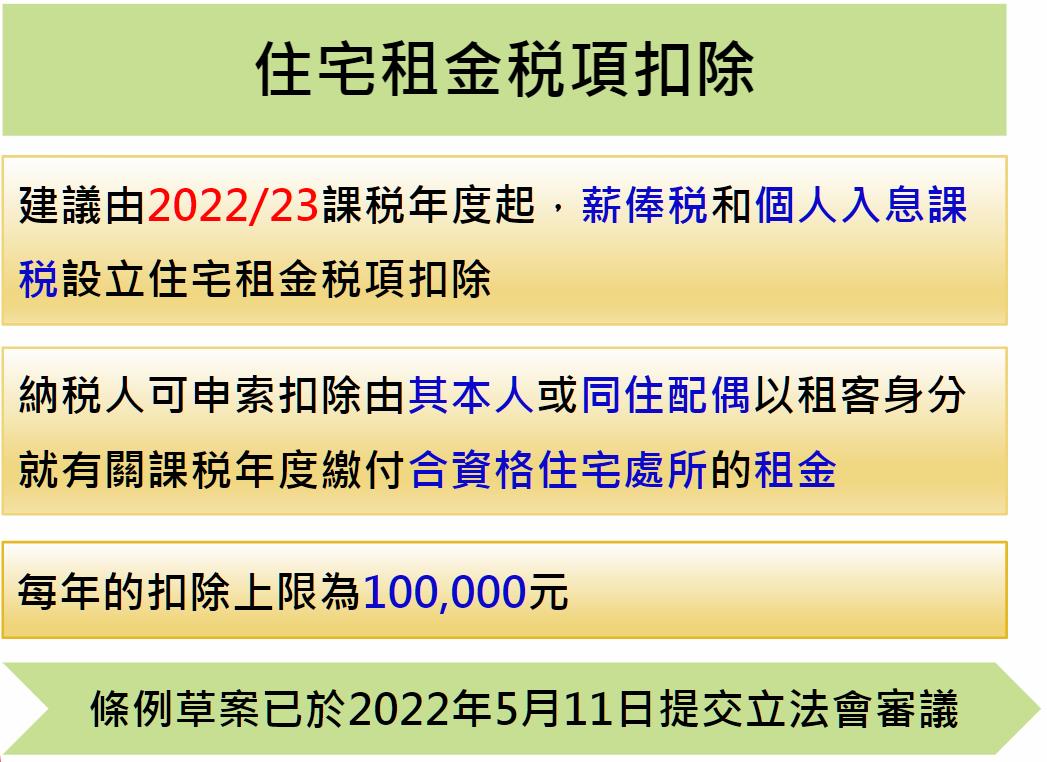

2021/22课税年度个别人士报税表就财政司司长建议由2022/23课税年度开始增设的住宅租金税项扣除措施,新增了第10A部予纳税人填写相关资料。根据现已提交立法会审议的有关条例草案,没持有任何住宅物业的薪俸税和个人入息课税纳税人可申索扣除由其本人或同住配偶以租客身分缴付的租金,每年的扣除上限为100,000元。此项建议须完成立法程序后才可实施。

注意:选择以邮寄方式递交报税表的纳税人,须留意投寄时有否支付足额邮资,以确保税务文件能妥善寄到税务局。

各项税收主要数据

香港主要税收种类

1、利得税

利得税是指根据课税年度内的应评税利润(即一个财政年度的净利润)而征收的。

凡在香港经营任何行业、专业或业务而从该行业、专业或业务获得于香港产生或得自香港的所有利润(出售资本、资产所得的利润除外)的人士,包括法团、合伙商号、信托人或团体,均需缴税,征税对象并无香港居民或非香港居民的分别。

2、薪俸税

薪俸税是纳税人为在香港工作所赚取的入息所缴交的税款。政府会对薪俸税纳税人提供各种免税额,扣除免税额后会按一个累进的征税率征税。惟所征收的薪俸税款,不会超过按标准税率(即未扣除免税额的应课税入息的某一个固定百分比)所征收的税款。

任何人士于香港产生或得自香港的职位、受雇工作而获得之收入,减去允许之扣除(个人免税额或慈善捐款)后,必须交纳2%-20%的薪俸税。目前,薪俸税率分2% 、8% 、14%和20% 四个等级。

3、物业税

物业税是纳税人为在香港持有物业并出租赚取利润所缴交的税款。只持有物业不须缴交物业税,但仍须缴交差饷(部分物业更须缴纳地租)。

4、个人入息课税

个人入息课税是指为需要同时缴交薪俸税、利得税及/或物业税的纳税人所提供的一项税务宽减。

税务局会对选择个人入息课税的人士的所有收入(即薪俸税、利得税及/或物业税所列明的各种应课税收入)合并,并以薪俸税税率课税,并享有薪俸税列明的免税额。

因利得税及物业税不可享有薪俸税免税额,并以一个固定税率课税,薪俸税则有一个累进税阶(最初的税阶税率非常低),并享有各种薪俸税免税额,选择个人入息课税可以令所有入息一并当作薪俸税处理,因而减低税项。

香港是一个税基窄、税种少、税法简单的最自由的贸易通商港口。香港税收虽然简单,但是为了更好地在香港规划税筹,熟悉香港的税务非常有必要。

如果发现无法在税务申报截至日期前完成税务申报工作,必须及时向香港税务局申请延期报税。如果即不申请延期报税,也没有按时完成税务申报工作,那么香港税务局会认为纳税人恶意拒绝报税,会直接将该公司告上法庭,要求法庭进行惩戒处罚。